Bagaimanakah cara menentukan waktu terbaik untuk membeli rumah bagi mendapatkan untung modal terbaik? Artikel ini meneliti bukti pada sejarah pasaran di Malaysia. Didapati anda akan mendapat pulangan terbaik jika membeli setahun selepas kemerosotan ekonomi.

Artikel ini diterjemah dari Properties vs stocks: Which is a better investment in Malaysia? oleh Ridzwan Rahim.

Bagi ramai yang membeli hartanah untuk didiami, satu pertimbangan adalah sama ada hartanah tersebut akan memberi untung modal yang baik di masa depan. Sebenarnya ada banyak faktor yang memberi kesan kepada untung modal, dari lokasi hingga ke keadaan ekonomi.

Namun demikian, saya berpendapat mengikut sejarah, tahun pembelian hartanah memberi kesan amat besar kepada untung modal. Bagi menerangkan perkara ini, saya menganalisis untung modal beberapa tempoh 20 tahun bagi beberapa jenis rumah di empat negeri utama di Malaysia.

Hasil analisis saya menunjukkan untung modal terbaik diperoleh daripada pembelian hartanah pada 1999 iaitu setahun selepas kemerosotan ekonomi 1998. Jika sejarah berulang, 2021 bakal menjadi masa terbaik untuk membeli hartanah di Malaysia.

Mengapa membeli hartanah pada 2021 satu idea yang bernas?

Tahun 2021 merupakan masa yang sesuai untuk masuk pasaran hartanah atas empat alasan berikut:

- Kadar faedah lebih rendah bagi pinjaman perumahan.

- Pengecualian duti setem di bawah Kempen Pemilikan Rumah 2020 (Home Ownership Campaign atau HOC 2020) dan bagi pembeli rumah pertama seperti yang diumumkan di dalam Belanjawan 2021.

- Anda boleh mendapatkan % pinjaman lebih tinggi relatif kepada harga rumah.

Kesemua faktor di atas akan memberi kesan kepada potensi pulangan pelaburan anda. Untung modal atau lebih dikenal sebagai capital gain adalah beza antara nilai pasaran sesebuah hartanah di masa depan dan harga beli semasa. Meskipun kita tidak tahu nilai pasaran sesebuah hartanah pada masa depan, anda boleh memilih untuk membeli pada masa yang ‘paling tepat’.

Masa yang paling tepat adalah apabila terdapat situasi penawaran berlebihan atau apabila orang ramai memilih untuk tunggu dan lihat dalam membeli hartanah. Ini biasanya berlaku semasa kemerosotan ekonomi. Artikel ini akan menunjukkan bahawa di Malaysia:

1. Mengikut sejarah, untung modal terbaik adalah hasil pembelian hartanah semasa ekonomi pulih dari pertumbuhan Keluaran Dalam Negara Kasar (KDNK) negatif.

2. Kesan untung modal yang diperoleh daripada pembelian pada masa yang tepat adalah lebih besar daripada penjimatan kos penutup dan kadar faedah rendah.

BACAAN POPULAR:

💰 Tambah ilmu buat duit. Pelaburan hartanah atau saham lebih baik?

⚠️ Awas! Skim-skim penipuan yang hangat di Malaysia.

Untung modal ( Capital Gain) daripada pelaburan hartanah di Malaysia

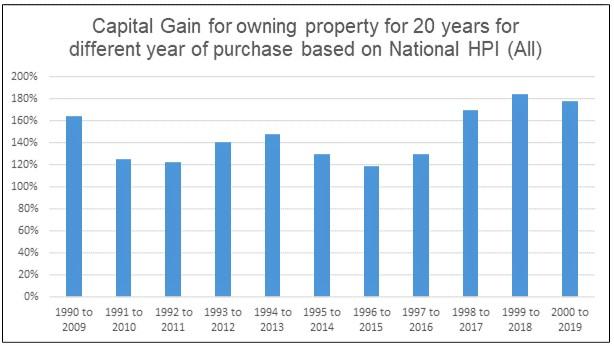

Untuk mendapatkan untung modal daripada pelaburan dalam hartanah, saya membuat perbandingan indeks HPI beberapa tempoh 20 tahun (rujuk Nota 1). Saya menggunakan HPI wilayah berkenaan bagi empat jenis rumah iaitu Rumah Teres, Rumah Berkembar, Rumah Berasingan dan Hartanah Bertingkat Tinggi. Sebagai contoh, saya mendapatkan untung modal bagi Rumah Teres untuk satu tempoh 20 tahun tertentu seperti berikut:

- 1990 ke 2009 – Berdasarkan beza antara indeks HPI Rumah Teres pada 2009 dan 1990.

- 1991 ke 2010 – Berdasarkan beza antara indeks HPI Rumah Teres pada 2010 and 1991.

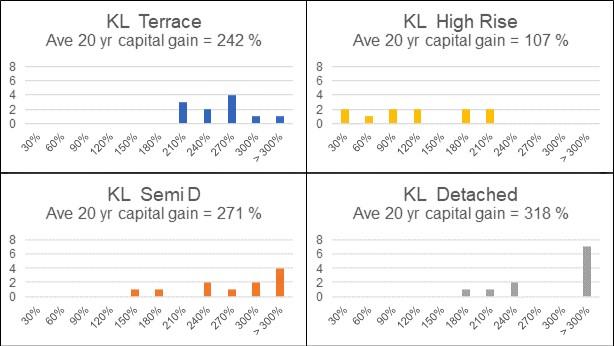

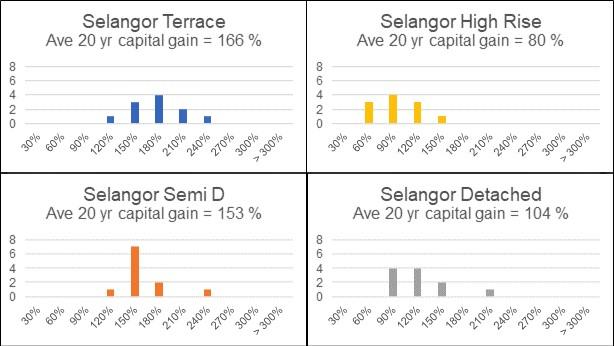

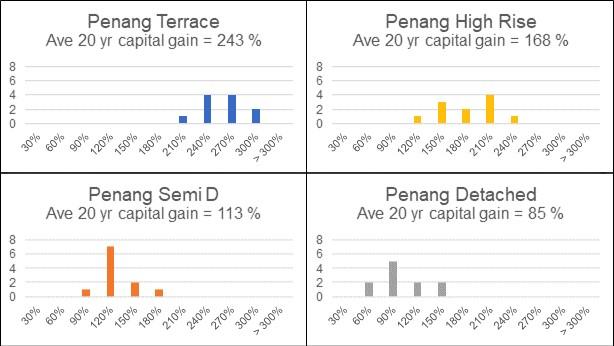

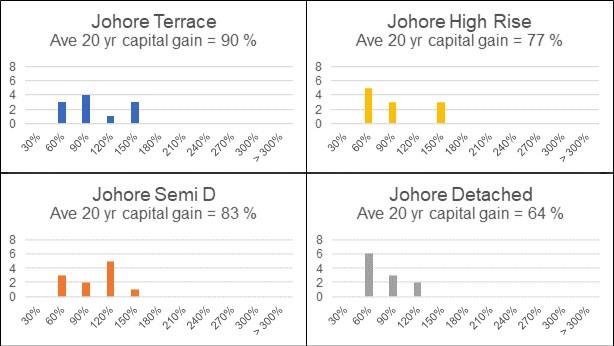

Berdasarkan data yang ada, terdapat 11 tempoh 20 tahun berterusan dari 1990 ke 2019. Saya hitung untung modal bagi setiap tempoh 20 tahun ini dan buat perbandingan seperti yang ditunjukkan dalam Carta 2.

Analisis ini menunjukkan untung modal terbaik bagi 11 tempoh masa ini adalah hasil pembelian hartanah pada 1999. Hasil ini agak konsisten bagi pelbagai jenis hartanah. Namun perlu diingat, analisis ini tidak mengambil kira kos pentup seperti bayaran pembrokeran, bayaran guaman dan caj-caj berkanun yang lain.

Walaupun tumpuan artikel ini adalah bila untuk membeli hartanah bagi mendapatkan untung modal terbaik, perlu diingat dalam kes yang paling buruk sekalipun (contohnya membeli Hartanah Bertingkat Tinggi pada 1990), masih ada sedikit untung modal.

Apakah yang berlaku semasa kemerosotan ekonomi yang terakhir?

Apa yang istimewa mengenai 1999?

Tahun tersebut merupakan setahun selepas Krisis Kewangan Asia 1997-1998 yang bermula di Negara Thai dan merebak ke negara-negara berjiran. Pada Julai 1997, Ringgit Malaysia didagang oleh spekulator. Kadar semalaman naik dari bawah 8% sehingga melebihi 40%. Ini membawa kepada penurunan taraf dan penjualan di pasaran saham dan mata wang.

Menjelang penghujung 1997, KLSE telah kehilangan lebih 50% nilainya apabila jatuh dari lebih 1,200 mata ke kurang dari 600 mata, dan Ringgit kehilangan 50% nilainya. Perdana Menteri pada masa itu, Dr Mahathir Mohamad, mengenakan kawalan modal yang ketat dan memperkenalkan penetapan nilai ringgit pada kadar 3.80 sedolar Amerika.

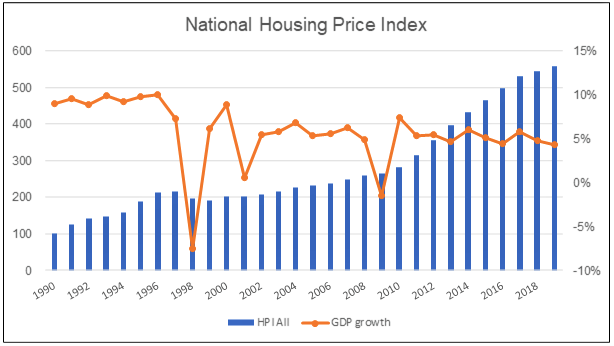

Pada 1998, pengeluaran ekonomi menurun dan meletakkan negara dalam kemelesetan pertama sejak bertahun-tahun. Nilai KDNK negara menjunam ke -7.6% pada 1998.

Tidak hairanlah pada 1998, indeks HPI menguncup sebanyak 9.4% berbanding paras 1997.

Hubungan antara Untung Modal dan Pertumbuhan KDNK Malaysia

Dengan membuat perbandingan antara Carta 2 dan 3, saya membuat rumusan untung modal terbaik adalah hasil pembelian hartanah setahun selepas pertumbuhan KDNK negatif. Bagi tempoh antara 1990 ke 2009, ini bermakna pembelian hartanah pada 1999.

Tempoh KDNK negatif seterusnya adalah pada 2009 disebabkan krisis gadai janji subprima Amerika. Malangnya tiada data mencukupi dari 2010 ke 2029 untuk membuat analisis.

Jangan terkejut dengan dapatan berikut mengenai 1999:

- Semasa kemerosotan ekonomi, harga aset termasuk hartanah berkemungkinan jatuh.

- Jika anda percaya harga akan pulih dan naik lebih tinggi lagi, pembelian semasa pasaran rendah akan menaikkan untung modal.

Pada pendapat saya, 2021 boleh menjadi satu lagi masa ‘terbaik’ untuk membeli hartanah kerana masa ini adalah setahun selepas pertumbuhan negatif. Pada Ogos 2020, Bank Negara Malaysia (BNM) meminda ramalan pertumbuhan KDNK rasminya bagi 2020 ke antara -3.5% dan -5.5%. Ini disebabkan oleh perubahan pada ramalan pertumbuhan sedunia dan tempoh perintah kawalan pergerakan (PKP) bagi membendung wabak COVID-19.

BNM meramalkan pertumbuhan antara 5.5% dan 8% bagi 2021. Ini disebabkan penambahbaikan pada keadaan luar dan normalisasi aktiviti ekonomi secara berperingkat. Apa yang cuba saya sampaikan adalah kesan negatif pertumbuhan KDNK tidak begitu kritikal. Apa yang penting adalah 2021 merupakan tahun pemulihan. Jika sejarah berulang, 2021 boleh menjadi waktu terbaik untuk membeli hartanah dari perspektif untung modal.

BACA: Beli rumah dan jual kembali (house flipping) untuk jana keuntungan? Bagaimana caranya?

Bagaimana jika anda membeli rumah setahun lebih awal atau lebih lewat?

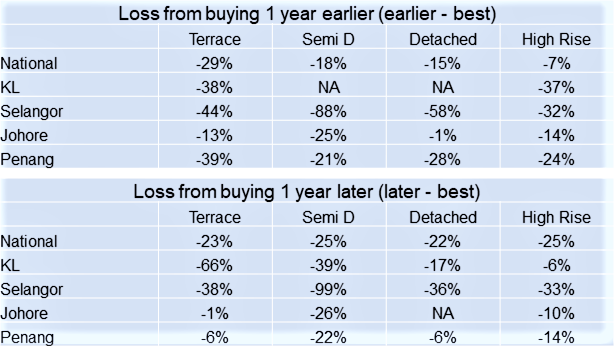

Bukan semua orang boleh membeli hartanah pada masa yang tepat. Jadual di bawah menunjukkan potensi kerugian jika anda membeli setahun lebih awal atau lebih lewat. Kerugian boleh jadi agak besar bergantung pada jenis hartanah atau lokasinya.

Di Kuala Lumpur atau Selangor, jika anda terlepas tahun terbaik, beza pada untung modal adalah ketara.

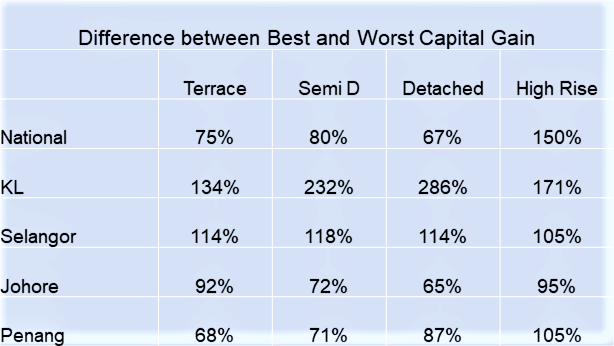

Jika anda boleh memilih sama ada untuk membeli hartanah pada waktu yang baik dan bukan waktu lain, adakah akan ada perbezaan ketara pada untung modal?

Hasilnya adalah agak ketara. Anda mampu untung 2/3 kali ganda jika membeli pada waktu yang terbaik berbanding pada waktu yang paling tidak baik. Sudah tentu perbezaan yang belainan dapat dilihat antara wilayah dan jenis hartanah seperti yang ditunjukkan dalam jadual dan carta di bawah:

Perbezaan pada untung modal hartanah mengikut jenish hartanah

- Hasil terbaik adalah perolehan hampir empat kali ganda – dari Rumah Berasingan di Kuala Lumpur.

- Yang paling rendah adalah perolehan 2/3 – dari Rumah Berasingan di Johor.

Impak terbesar datang dari pembelian hartanah tepat pada masanya

Keuntungan dari pembelian hartanah untuk didiami bergantung pada perkara berikut:

- Untung modal hasil daripada perbezaan antara harga pasaran pada masa depan dan harga belian.

- Kos pembiayaan yang ditanggung dalam membiayai pembelian rumah.

- Pelbagai kos penutup (contohnya bayaran ejen hartanah, bayaran guaman dan duti setem).

- Cukai hartanah.

Pada pendapat saya, untung modal hasil pembelian tepat pada masanya adalah sangat besar sehingga ia membayangi penjimatan pada segala kos penutup yang berkaitan dengan pembelian hartanah, umpamanya duti setem dan bayaran guaman. Pada masa yang sama, oleh kerana cukai umumnya adalah berdasarkan peratusan perolehan, ia tidak akan menjadi ketara seperti untung modal.

Kos terbesar dalam pembelian hartanah adalah faedah yang dikenakan pada pinjaman perumahan. Dalam tempoh 20 tahun, jumlah faedah yang dibayar boleh menjadi agak besar dan berbeza-beza mengikut kadar faedah.

Kadar faedah bank berbeza-beza mengikut situasi ekonomi, seperti yang boleh kita lihat di bawah:

Anda boleh memanfaatkan perkara ini bagi mendapatkan satu gadai janji kadar berubah. Namun jika anda mengambil pinjaman kadar tetap sekali pun, anda boleh membuat pembiayaan semula hartanah (refinance rumah) bagi memanfaatkan sebarang penurunan ketara pada kadar faedah. Perbezaan pada caj faedah tidak begitu ketara berbanding untung modal.

- Ini kerana kadar faedah di Malaysia dalam tempoh 20 tahun kebelakangan berkitar dalam julat 4% ke 6%.

- Sebagai perbandingan, jika anda pertimbangkan untung modal purata sebanyak 147% dalam tempoh 20 tahun, ini adalah lebih sedikit daripada 7% setahun.

Kesimpulannya, untung modal jauh membayangi pulangan daripada kos penutup dan kos-kos lain. Oleh kerana untung modal banyak bergantung pada masa pembelian, pembeli rumah patut fokus pada membeli pada masa yang tepat, terutama sekali jika matlamat pembelian adalah untuk memaksimumkan pulangan.

KETAHUI: Senarai Kadar Faedah Pinjaman Perumahan terbaru dari Bank Negara Malaysia

Tips pelaburan hartanah untuk 2021

Artikel ini bukan mengenai pemilihan pelaburan untuk mendapatkan pulangan terbaik. Namun tanpa mengambil kira masa dan dengan mempertimbangkan untung modal purata bagi setiap daripada 11 tempoh 20 tahun berterusan, untung modal terbaik berada di lokasi berikut:

• Bagi Rumah Teres, sama ada di Kuala Lumpur atau Pulau Pinang.

• Bagi Rumah Berkembar atau Rumah Berasingan, Kuala Lumpur.

• Bagi Hartanah Bertingkat Tinggi, Pulau Pinang.

• Tempat paling tidak sesuai untuk melabur untuk mendapatkan untung modal adalah Johor.

Pelaburan hartanah atau saham?

Dalam artikel saya yang lepas bertajuk Hartanah vs saham: Yang mana satu pelaburan lebih baik di Malaysia?, saya telah menunjukkan bahawa bagi ufuk pelaburan 20 tahun:

“Jika anda di Selangor, Johor dan Pulau Pinang dan ingin memegang selama 20 tahun atau lebih singkat, anda akan mendapat pulangan pelaburan lebih baik dalam pasaran saham. Satu-satunya pengecualian adalah pemegangan sebuah Rumah Teres di Pulau Pinang selama 20 tahun.”

Namun demikian, kesimpulan ini hanya melihat kepada purata pulangan purata. Jika penilaian dibuat dengan melihat dimensi lain dan taburan pulangan, anda akan dapati pasaran saham mempunyai julat hasil yang lebih luas.

Carta di bawah menunjukkan taburan kekerapan pulangan dari pelaburan di Bursa Malaysia KL Composite Index (KLCI). Ia berdasarkan pelbagai tempoh pemegangan 20 tahun. Anda akan dapati bagi 11 tempoh tersebut, julat pulangan adalah antara kategori 30% – 60% dan kategori 210% – 240%. Kesimpulan yang boleh kita buat adalah pulangan pelaburan ini adalah tidak tetap.

Sebagai perbandingan, taburan kekerapan untung modal daripada pelaburan hartanah menunjukkan julat yang lebih kecil. Ia lebih stabil kecuali Hartanah Bertingkat Tinggi di Kuala Lumpur. Jika anda pengikut aliran fikiran yang menyamakan risiko dengan ketidaktetapan, maka pasaran saham adalah lebih berisiko.

Carta di bawah menunjukkan taburan kekerapan untung modal bagi wilayah dan jenis hartanah berlainan.

Rangkumkan kesemuanya

- Berdasarkan tempoh pemilikan 20 tahun, masa terbaik untuk membeli rumah adalah setahun selepas kemerosotan ekonomi. Bagi sesetengah jenis hartanah di wilayah tertentu, masa terbaik boleh jadi semasa kemerosotan ekonomi.

- Jika anda tidak dapat membeli semasa tahun terbaik dan membeli setahun lebih awal atau lebih lewat, ‘kerugiannya’ boleh jadi agak besar bergantung pada jenis hartanah dan lokasi.

- Jika anda mahu bukan sekadar pulang modal dengan mengambil kira pinjaman perumahan, pembelian pada masa yang sesuai amat penting.

- Di sudut pelaburan, hartanah Johor mempunyai untung modal paling rendah berbanding Kuala Lumpur, Selangor dan Pulau Pinang.

Jika sejarah berulang, dari perspektif memaksimumkan laba modal:

- Tahun 2021 merupakan masa yang sesuai untuk membeli hartanah.

• Anda mungkin selamat jika telah membeli hartanah pada 2020.

Nota

1) Terdapat tiga siri indeks HPI – 1990 ke 2000, 2000 ke 2010 dan 2010 ke 2019. Permulaan setiap siri mempunyai indeks 100. Untuk mendapatkan kesinambungan dalam tempoh 30 tahun, saya menggunakan asas 1990 iaitu 100 sebagai titik permulaan.

Kekangan

- Analisis ini meneliti untung modal berdasarkan Indeks HPI dari 1990 ke 2019. Malangnya, data yang tersedia hanya meliputi 11 tempoh 20 tahun berterusan yang hanya melibatkan kemerosotan ekonomi 1998. Jadi saya tidak dapat ulas mengenai kemerosotan ekonomi 2010.

- Pada masa yang sama, sekitar 2013 hingga 2019 indeks HPI meningkat pada kadar yang lebih kurang dua kali ganda berbanding dari 2002 ke 2008 seperti yang dapat dilihat pada Carta 3. Saya tidak pasti sama ada fenomena ini akan berterusan pada masa depan.

- Data yang ada tidak mencukupi untuk menentukan sama ada kesimpulan yang sama boleh digunakan pada tempoh pemilikan yang lebih lama (contohnya 30 tahun berbanding 20 tahun).

Baca artikel ini seterusnya: 7 hartanah di Bukit Chagar yang berhampiran dengan projek RTS

ARTIKEL MENARIK KHAS UNTUK ANDA:

😎 Anda seorang belia? Jadilah pelabur yang bijak.

🧐 Hampir 20 tahun kecimpung dalam pelaburan hartanah, Dr Bad kini dedahkan rahsia kejayaannya.