| Ansuran bulanan bagi pinjaman RM600,000 pada kadar faedah 4.5% setahun | |

| TEMPOH PEMBIAYAAN | BULANAN (RM) |

| 10 tahun | RM6,218 |

| 15 tahun | RM4,590 |

| 20 tahun | RM3,796 |

| 25 tahun | RM3,335 |

| 30 tahun | RM3,040 |

| 35 tahun | RM2,840 |

Pembiayaan atau pinjaman perumahan merupakan komitmen yang besar. Anda mungkin terdorong untuk menyelesaikannya dengan seberapa segera yang boleh. Berikut adalah apa yang harus anda tahu sebelum menyelesaikan pinjaman rumah anda lebih awal.

Artikel ini diterjemah dari Should you pay off your home loan early? Here’s how & when you should do it oleh Aiman A.Rahim.

Penyelesaian awal merupakan satu idea yang baik jika anda ingin mengurangkan pembayaran faedah. Lazimnya, lebih cepat pinjaman dapat dijelaskan, maka kurang faedah yang perlu dibayar. Perbezaan beberapa tahun lebih awal dapat memberikan penjimatan sehingga berpuluh ribu ringgit!

Jika anda memerlukan wang dengan cepat, anda boleh juga refinance rumah anda.

Bagaimanakah cara untuk selesaikan pinjaman perumahan lebih awal?

Berikut adalah beberapa cara menyelesaikan pinjaman perumahan lebih awal:

1. Pembiayaan semula dengan tempoh pinjaman lebih singkat

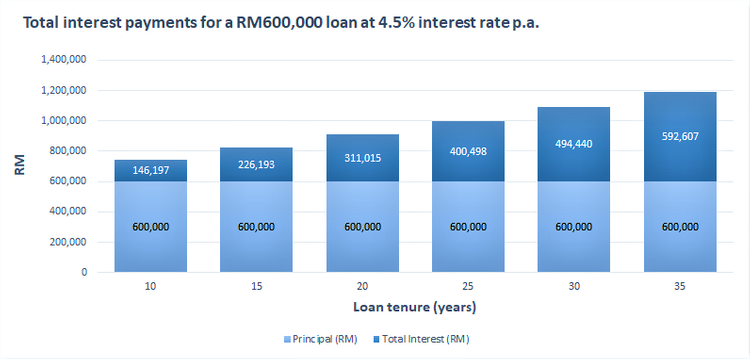

Pembiayaan semula bermakna menggantikan pinjaman perumahan sedia ada dengan yang baharu, sama ada menerusi bank yang sama atau berlainan. Dengan pembiayaan semula, anda boleh beralih ke produk pembiayaan perumahan dengan tempoh pinjaman lebih singkat. Lihat bagaimana tempoh pinjaman yang berbeza mempengaruhi kadar faedah yang perlu dibayar:

Tempoh pinjaman lebih singkat bermakna faedah yang perlu dibayar juga rendah. Lihat carta di atas sebagai contoh. Perbezaan faedah yang perlu dibayar antara tempoh pinjaman 20 tahun dan 25 tahun adalah hampir RM100,000!

Namun, sebelum beralih ke tempoh pinjaman yang lebih singkat, pastikan anda sanggup menanggung ansuran bulanan yang lebih tinggi.

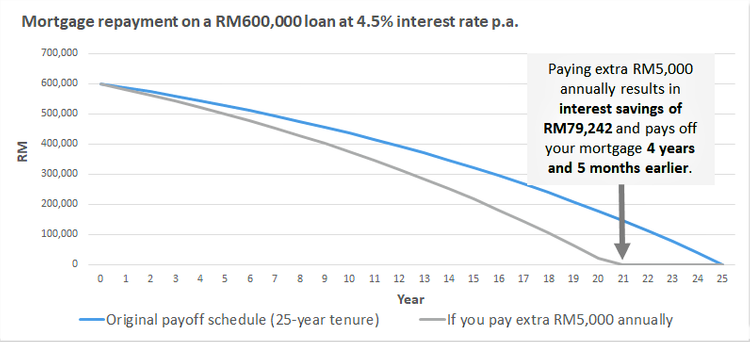

2. Bayaran tambahan kecil setiap tahun

Apa kata anda gunakan duit lebihan seperti duit bonus untuk membayar semula pinjaman perumahan setiap tahun? Lama-kelamaan banyak faedah dapat dikurangkan, seterusnya membawa kepada penyelesaian beberapa tahun lebih awal. Sebagai contoh, lihat bagaimana bayaran tambahan sebanyak RM5,000 setiap tahun dapat memberi penjimatan buat anda:

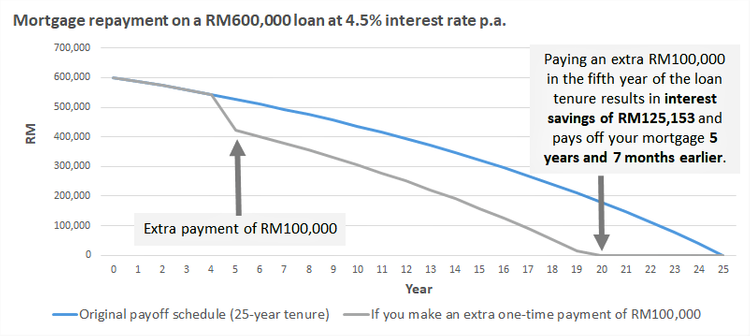

3. Pembayaran secara lump sum terhadap pinjaman pokok

Sekiranya anda ada wang simpanan yang banyak dan ingin menggunakannya untuk pembayaran semula pinjaman perumahan, ini juga akan mengurangkan faedah. Sebagai contoh, lihat penjimatan faedah yang diperolehi sekiranya anda membayar lump sum sebanyak RM100,000 pada tahun kelima tempoh pinjaman:

Adakah penyelesaian awal pinjaman perumahan satu langkah yang bijak?

Meskipun prospek pengurangan faedah pinjaman perumahan merupakan sesuatu yang menarik, ada beberapa keadaan di mana ia tidak wajar dilakukan iaitu:

1. Jika ia memakan wang simpanan

Jangan tergesa-gesa ingin menyelesaikan pinjaman perumahan sehingga membelanjakan wang simpanan. Rumah merupakan satu aset yang sukar untuk dijadikan wang tunai bilamana diperlukan. Jika semua wang simpanan telah digunakan ke atas pinjaman rumah, anda mungkin berdepan kesukaran sekiranya berlaku perkara luar jangkaan seperti kehilangan punca pendapatan atau masalah perubatan.

Sebaliknya, pastikan anda memiliki dana simpanan kecemasan yang mencukupi bagi menampung perbelanjaan selama enam bulan.

2. Jika anda memiliki hutang berfaedah tinggi

Kadar faedah pinjaman perumahan secara umumnya agak rendah. Sekiranya anda memiliki hutang lain dengan kadar faedah lebih tinggi, contohnya tunggakan kad kredit, maka lebih baik selesaikannya terlebih dahulu.

3. Jika bank anda mengenakan penalti untuk pembayaran awal

Bank anda mungkin mengenakan penalti sekiranya anda menyelesaikan pinjaman perumahan dalam tempoh terkunci (selalunya 3 hingga 5 tahun pertama tempoh pembiayaan). Biasanya, penalti yang dikenakan adalah 2% hingga 5% jumlah baki pinjaman yang belum diselesaikan.

Meskipun anda telah melepasi tempoh terkunci, anda masih boleh didenda atas sebab pembayaran awal, bergantung pada terma dan syarat bank.

Sebelum membuat sebarang pembayaran awal, periksa dengan bank anda sekiranya terdapat sebarang penalti, dan jika ia boleh dikecualikan. Jika tidak, sia-sia sahaja penjimatan faedah yang anda perolehi daripada penyelesaian awal.

Baca sini untuk ketahui kadar pinjaman terbaru bagi bank di malaysia.

4. Jika anda ingin kekalkan insurans pinjaman perumahan

Jika anda dilindungi insuran pinjaman perumahan, ia akan dilunaskan sekiranya berlaku kematian, penyakit yang membawa maut atau hilang keupayaan. Dalam situasi tersebut, polisi ini memberikan anda wang yang boleh digunakan untuk menyara diri atau pewaris.

Namun jika anda telah menggunakan wang simpanan untuk membayar pinjaman rumah, sudahlah wang simpanan anda habis digunakan, anda pula kehilangan manfaat kewangan yang ada pada insuran pinjaman perumahan.

Adakah lebih baik untuk melunaskan pinjaman perumahan atau menggunakan wang sedia ada untuk pelaburan?

Akhir sekali, anda patut mempertimbangkan baik dan buruk antara melangsaikan pinjaman perumahan atau membuat pelaburan.

Kadar faedah pembiayaan perumahan di Malaysia rata-rata bermula dari 4.2% hingga 5% setahun. Jika anda boleh membuat pelaburan pada kadar pulangan yang mengatasi kadar faedah pinjaman perumahan anda, maka ia mungkin lebih berbaloi.

Mari kita lihat pada contoh senario berikut:

1. Tempoh pinjaman lebih singkat vs Pelaburan

| Tempoh pinjaman 20 tahun | Tempoh pinjaman 25 tahun + pelaburan |

| Pembiayaan rumah: RM600,000 Tempoh: 20 tahun Kadar faedah: 4.5% Bulanan: RM3,796Tempoh pinjaman lebih singkat menunjukkan jumlah bayaran faedah sebanyak RM311,095 – memberikan penjimatan faedah berjumlah RM89,403 berbanding tempoh pinjaman 25 tahun. | Pembiayaan rumah: RM600,000 Tempoh: 25 tahun Kadar faedah: 4.5% Bulanan: RM3,335Penambahan 5 tahun menunjukkan jumlah bayaran faedah sebanyak RM400,498 – peningkatan sebanyak RM89,403. Bagaimanapun, perbezaan bayaran bulanan adalah sebanyak RM461 lebih rendah. Jumlah tersebut jika dilaburkan setiap bulan selama 25 tahun dengan kadar pulangan purata 6% setahun, ia membawa kepada RM319,470 (deposit RM138,300 dan faedah RM181,170). |

2. Bayaran tahunan kecil vs Pelaburan

| Melangsaikan pinjaman perumahan | Melabur RM5,000 setahun |

| Pembiayaan rumah: RM600,000 Tempoh: 25 tahun Kadar faedah: 4.5%Jika anda membuat bayaran tambahan RM5,000 setahun, anda memperolehi penjimatan faedah sebanyak RM79,242 di samping melunaskan pinjaman 4 tahun 5 bulan lebih awal. | Sebaliknya jika anda melabur RM5,000 setahun selama 20 tahun dan pelaburan anda memberi purata pulangan 6% setahun, anda mendapat RM183,928 (deposit RM100,000 dan faedah RM83,928). |

3. Bayaran tahunan lump sum vs Pelaburan

| Melangsaikan pinjaman perumahan | Melabur RM100,000 sekaligus |

| Pembiayaan rumah: RM600,000 Tempoh: 25 tahun Kadar faedah: 4.5%Jika anda membuat bayaran tambahan RM100,000 pada tahun kelima pinjaman, anda memperolehi penjimatan faedah sebanyak RM125,153 di samping melunaskan pinjaman 5 tahun 7 bulan lebih awal. | Sebaliknya jika anda melabur RM100,000 dan pelaburan anda memberi purata pulangan 6% setahun selama 20 tahun, anda mendapat RM320,714. |

Berdasarkan senario di atas, lebih baik anda melabur berbanding menyelesaikan pinjaman. Anda boleh memasukkan wang ke dalam akaun KWSP, melabur dalam Amanah Saham Bumiputera (ASB) mahupun melabur melalui robo-advisor.

Walau bagaimanapun, senario pelaburan seperti di atas hanya berdasarkan tanggapan bahawa anda memiliki masa yang panjang untuk menjana pendapatan portfolio anda, dan selesa membuat pelaburan berisiko sederhana dan tinggi.

Jika anda tidak tergolong dalam kumpulan tersebut, contohnya menghampiri persaraan, mungkin lebih baik untuk mengelak daripada terdedah kepada pelaburan berisiko. Ini mungkin bermakna pulangan yang lebih rendah. Jika pulangan pelaburan anda lebih rendah berbanding kadar faedah pinjaman perumahan yang dibayar, maka lebih baik untuk membayar pinjaman tersebut berbanding pelaburan.

Gunakan kalkulator pinjaman perumahan dan kalkulator faedah kompaun untuk bantu anda melihat perbezaan antara pembayaran pinjaman rumah dan pelaburan, yang mana lebih berbaloi.

Jadi, haruskah membuat penyelesaian awal bagi pinjaman perumahan anda?

Secara ringkasnya, penyelesaian awal memberikan keuntungan penjimatan faedah. Tetapi ia mungkin bukan satu idea yang baik sekiranya simpanan anda turut terjejas, atau jika wang yang ada boleh digunakan untuk membayar hutang lain yang lebih mustahak ataupun membuat pelaburan yang mendatangkan pulangan lebih tinggi berbanding kadar faedah pinjaman perumahan.

Namun, jika kehidupan bebas hutang penting buat anda, anda masih boleh memilih untuk menyelesaikan pinjaman rumah lebih awal walaupun ia mungkin bukan satu langkah yang paling menguntungkan. Yang penting anda jelas mengenai kesannya pada kewangan anda. Pastinya anda akan berasa lega jika tiada beban pinjaman rumah, hutang dan komitmen bulanan yang berlebihan. Ingat, ketenangan hidup tidak boleh dibeli dengan wang tunai!