| 期限 | 收益 | 期限 | 收益 |

| 1990 – 2000 | 46 % | 2000 – 2010 | 109% |

| 1991 – 2001 | 26% | 2001 – 2011 | 112% |

| 1992 – 2002 | 7% | 2002 – 2012 | 145% |

| 1993 – 2003 | -26% | 2003 – 2013 | 120% |

| 1994 – 2004 | 4% | 2004 – 2014 | 94% |

| 1995 – 2005 | -13% | 2005 – 2015 | 82% |

| 1996 – 2006 | -2% | 2006 – 2016 | 41% |

| 1997 – 2007 | 144% | 2007 – 2017 | 34% |

| 1998 – 2008 | 50% | 2008 – 2018 | 90% |

| 1999 2009 | 37% | 2009 – 2019 | 22% |

| 平均数 | 56% | ||

如果你有多余的钱,是该多缴付房贷好还是投资股市好?这是一个常见的问题以及有着许多理论上的答案。本文试图根据历史证据为马来西亚的购房者回答这个问题。

This article was translated from Is it better to settle your housing loan or invest your extra cash? by Sueki Khaw.

五年前,我朋友的儿子和许多马来西亚的年轻人一样,用80%的房屋贷款买了一栋房子,分期20年还清。在经过升职和有了一些额外的收入后,他仔细考虑是否要用这笔钱来缩短贷款期限(通过每月额外付款,从而减少支付给银行的总金额),还是将其投资于股票市场。

他的困境的来源来自这两篇iProperty.com的文章,各有不同的建议。

- 房地产与股票。哪一个在马来西亚是更好的投资?这篇文章说,在20年的时间里,你在房产和股票市场的投资回报率是相似的。

- 你是否应该提前还清房屋贷款?以下是你如何和几时该进行。

这引起了我的思考。我们有数据:我们知道房价如何变化,以及KLCI在20年间的表现。我们也知道房屋贷款在过去的利率。基于这些历史证据,从资金流动的角度来看,哪种选择更好?

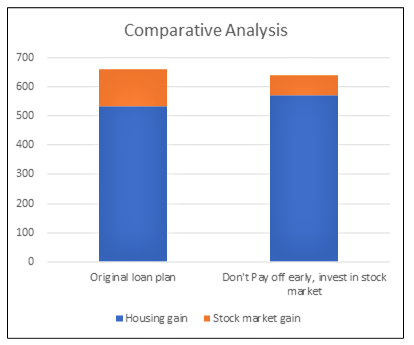

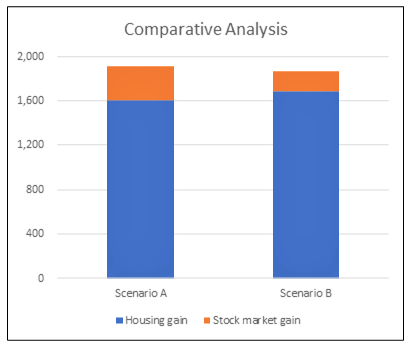

简而言之,你最好将多余的钱投资于股市,而不是偿还你的房贷。如下图所示,减少支付给银行的总金额所带来的收益被投资的低收益所抵消。

我还分析了吉隆坡、雪兰莪、柔佛和槟城的四种房屋类型 — 排屋、半独立屋、独立屋和高层建筑,而我的结论是与房屋类型和地点无关,也就是说购买价格和房屋的潜在资本收益不是考虑因素。

我们对这个结果并无感到惊讶。从历史上看,股票市场的长期回报率远远超过长期的房屋贷款利率。我可以将这些发现与iProperty.com的两篇文章调和如下:

- 关于房屋收益与股市收益的文章并没有考虑现金流动的情况,只考虑了房价变化的资本收益。在考虑到现金流的情况下,股票市场提供了更好的回报。

- 这篇关于提前清偿贷款的文章实际上与我的发现是一致的。它表明了如果其他投资的回报率高于贷款利率,你就不应该提前偿还贷款。这与我的发现一致,即KLCI的长期回报率高于长期房屋贷款的利率。

当股票市场的回报超过房屋贷款利率时,你最好不要将那笔额外的资金缴付房贷。无论是一次性支付大笔款项还是每年支付多笔款项,也不管你何时支付额外款项。

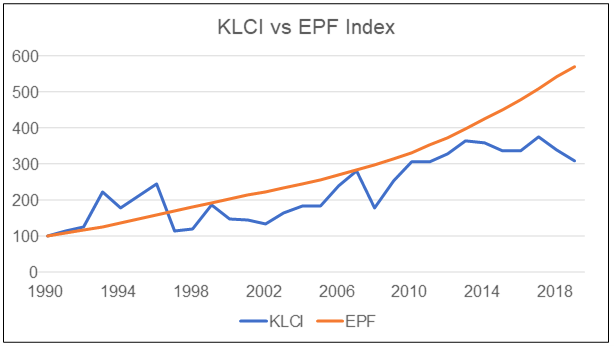

如果你对股票市场一窍不通,公积金有一个充值储蓄缴款计划,你可以向你所爱的人的账户充值自愿缴款。如果你在1990年向公积金和KLCI各投资RM100,你在接下来的20年里所取得的成绩如下图所示:

另外,如果你有机会提取一笔钱来偿还一部分房贷,那你最好把钱留在公积金里,让储蓄复利。

这些结论是令人惊讶和反直觉的。结论有其局限性,当然,他们假设未来会和过去一样。这时,我把橡树资本的创始人霍华德·马克斯的一句话留给大家,该公司在2019年被世界上最大的资产管理公司Brookfield Asset Management所收购。他说,”历史不会重演,但它确实是有韵味的”。

让我们进入详细的解释,一共被分为7个部分,以展示我们如何得出为什么你不应该提前偿还房屋贷款的结论:

1. 对比分析:投资还是解决你的房屋贷款?

让我们看看你可以利用这些额外的资金做些什么:

方案A:投资,或

方案B:偿还你的房屋贷款

然后,我们将比较两者之间的现金流收益。

现金流收益被定义为所收到的钱(或应收的钱)和支付的钱之间的差别。如果B的收益高于A,那么最好是向银行付款。除了上述四个地区的四种房产类型以外,我还分析了以下两个方案对变数的影响:

- 当你第一次开始有了额外的资金。我涵盖了三个时期 — 第一年购买房屋后的第6年、第8年和第10年。

- 房屋贷款利率:根据四种利率的情况 — 3%、4%、5%和6%。这些应该涵盖了马来西亚房屋贷款利率的范围。

- 额外的资金:我假设买方会根据自己的还款能力购买合适的房屋类型。因此,我把额外的资金看成是房屋价值的一个百分比。对于我的分析,我把它分为三个百分比 — 4%、5%和6%。

方案A的现金流收益(投资)

方案A的现金流收益来源有两个:

- 房屋:这是贷款期结束时(即第20年)的房价与支付给银行的款项以及房屋首付之间的差额。请参考第2章节。

- 投资于股票市场:这包括股票市场指数上涨带来的资本收益和收到的股息。请参考第3章节。

当然,投资股市的收益会随着你第一次拥有额外资金的时间和所拥有多少数额而变化。

方案B的现金流收益(偿还房屋贷款)

方案B的现金流收益来源也有两个:

- 按照第4章节的房屋规定。由于你向银行支付得少,因此这可能比方案 A 下的要得多。

- 投资于股票市场。你可能会说,如果你用多余的钱来偿还银行,你哪来的钱投资股市?

实际情况是,如果你向银行支付额外款项,你将缩短贷款期限。因此你可能与银行的贷款期限将变成15年而不是20年。在这之后,你将拥有原本该用于银行还款的资金,用于其他投资。我假设这些钱是投资于股票市场的。

这里的股市投资将是一个较短的时期。

2. 购买房屋的收益

我根据以下假设,估计出购买并拥有房子20年的收益:

- 20年的房屋贷款

- 20%的首付来自储蓄,80%来自银行贷款

- 我在分析中省略了销售佣金、法律费用和印花税等

购买并拥有该房屋20年的收益由公式1显示。现金流量的收益是20年原始贷款期结束时的房屋价格与你的支出(你付给银行的钱加上首付款总额)之间的差额。

公式1:收益 =[ 第20年的房屋价格] – [ 支付给银行的总金额] – [ 20%的首付],其中包括:

- 第20年的房价 = 房屋购买价格X 20年的平均收益。

- 支付给银行的总金额取决于利率和贷款金额,而贷款金额又取决于房屋的购买价格。

- 20%的首付取决于购买价格

显然,不同的房屋类型和地点,房价和收益自然会有所不同。由于我研究的是20年的期限,那分析是基于1990年至2019年的数据。

以下为各节描述:

- 我是如何得出房屋购买价格

- 过去20年房价的平均收益

房屋的购买价格

购买价格是基于2005年第一季度马来西亚国家房地产信息中心(NAPIC)的数据。这是因为2005年处于1990年和2019年之间。下图显示了分析所涉及的四个地区的四种房产类型价格。

过去20年的房价平均收益

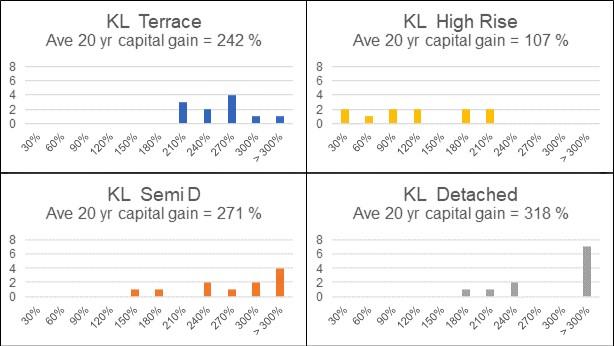

各类房产的平均收益数据可以在我之前的文章什么时候在马来西亚是买房的最佳时机读取,在那里我分析了几个滚动的20年期间的价格收益。我把吉隆坡的图表转载如下,作为例子。

不同房屋类型的平均收益是根据其各自20年滚动期的收益。例如,吉隆坡过去20年内的平均收益如下:

- 排屋 – 242%

- 高层建筑 – 107%

- 半独立式 – 271%

- 独立式 – 318%

3. 股市收益

投资股票市场的收益有两个来源:

- 资本收益 – 参考KLCI资本收益

- 股息– 参考股息

我用吉隆坡综合指数(KLCI)的变动来代表投资股市的收益。

KLCI资本收益

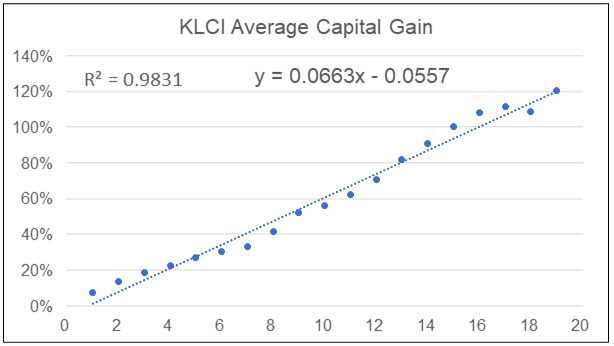

为了与财产收益保持一致,我从滚动期的基础上看股票市场的资本收益。我得出的滚动资本收益如以下例子所示:

- 如果你投资一年,一年期的平均收益就是1990年至2019年的平均年收益。

- 如果你投资两年,两年期的平均收益是从1990年到2019年所这有两年滚动收益的平均收益。

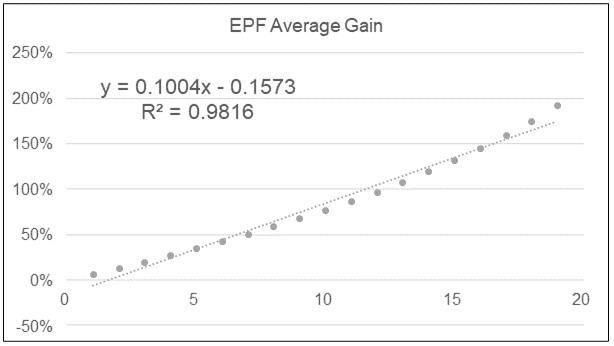

- 如果你投资10年,10年期的平均收益是1990年至2019年所有10年滚动收益的平均收益。为了详细说明,20个10年期,如下图所示的平均收益为56%:

我估算了不同持有期的平均滚动收益,然后将其绘制成下图所示:

请注意,收益随着投资期的增加而提升。为了简化分析,我找到了代表不同时期收益的最佳拟合线–这成为公式2。

公式2:KLCI收益 = [ 0.0663 X 投资期限 ] – 0.0557

例如,如果你投资了5年,那么资本收益是:

= [0.00663 X 5] – 0.0557

= 0.2758 或 27.58 %。

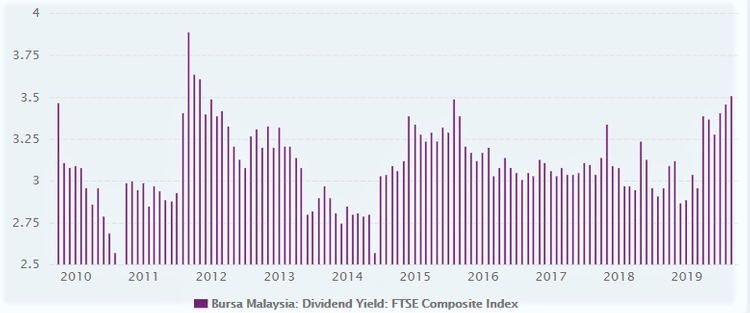

股息

在过去十年中,构成KLCI的公司所支付的股息一般在2.75%至3.25%之间,从下面的图表可以看出。在本分析中,我假设年利率为2.75%。

我假设收到的红利将被重新投资到股市中。因此,红利的总收益不仅仅是每年收到的红利,还包括红利再投资的资本收益。

上述分析表明,当你投资股票市场时,一些数值技巧是很有帮助的。尤其是当你根据基本面进行投资时。

如果你没有根据基本面进行投资的技能,但又想这样做,该怎么办?有一种方法是依靠第三方顾问来为你进行基本面分析。有几个金融顾问能提供这种分析并且做得很好,比如The Motley Fool*。如果你订阅了他们的服务,你可以利用他们的商业分析和估值进行投资。

财务模型

财务模型是以公式1和公式2所建立。

总收益 = 房子的资本收益 + 股票市场的收益

= 公式1 + 公式2

对于每一种情况,我都根据以下参数来总结:

- 4种房屋类型 — 排屋、半独立、独立屋、高层建筑

- 4个地区 — 吉隆坡、雪兰莪、柔佛、槟城

- 4个房屋贷款利率 — 3%、4%、5%、6%

- 3个开始支付额外贷款的时间点 – 6年、8年和10年后

- 3个额外的支付贷款占房屋贷款的百分比(%) – 4%,5%,6%。

房屋的价值取决于房屋类型和地理位置。加上银行的利率,这将确认在20年的贷款期中每年需要向银行支付的金额。股票市场的收益以及房产的收益将受到以下因素的影响:

- 你何时开始支付额外的金额

- 额外付款的金额。

然后我计算两种情况下各种参数的收益。以下图表总结了一个示例结果。

回顾结果

在所有可能的参数组合中,方案A(投资)胜过方案B(偿还房屋贷款)。意思是说,如果你有多余的钱,最好是投资于股票市场。这是一个反直觉的结果。

为了验证这不是估算或模式错误,我决定从算术上检查这个模式。那些对数学感兴趣的人来说,你可以参考附录1。数学模式显示,结果与以下参数无关:

- 房屋的类型

- 地理位置

- 实现房屋资本收益

方案B是否是一个更好的选择,很大程度上取决于房屋贷款利率与股市收益相比有多大差距。在年度的股票市场收益胜过于房屋贷款利率的情况下,方案B永远不会比方案A更好。

只有当我把房屋贷款利率设定为9%时,我才能根据财务模型的算法获得方案B在某些情况下才是更好的选择。这些情况指的是:

- 在第6年开始支付额外款项,额外金额为房屋贷款的4%或5%。

- 在第8年开始支付额外款项,额外金额以4%为基础。

即使房屋贷款利率为8.5%,也不存在财务模型中有方案B胜过于方案A的情况。分析表明,一旦股票市场的收益超过房屋贷款利率,如何支付额外的款项并不重要。在以下情况下,缩短贷款偿还期并不是一个更好的措施:

- 你什么时候开始支付

- 你额外支付了多少钱

读: 收到空置产业所有权(VP)后,如何为你的新家申请公用事业服务?

5. 马来西亚雇员公积金(EPF)

对于那些对股票市场一窍不通的人来说,另一种投资方式是向公积金作出额外缴纳。公积金有一个 “充值储蓄 “的机制,该缴纳人可自愿为其家庭成员(公积金会员)的公积金账户进行充值供款。

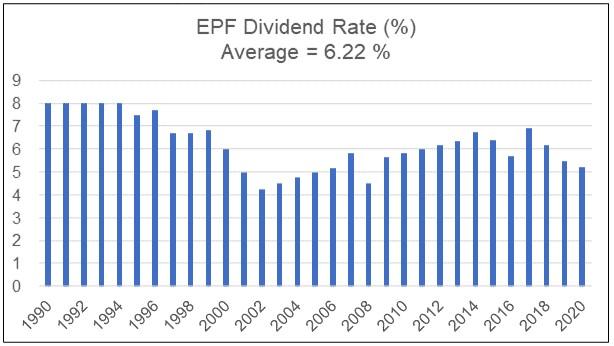

下图显示了1990年至2020年公积金的历年派息率。

假设一个供款人在1990年起,以RM100投资,我利用上图中的历年回报率推算出这个人将拥有的金额。然后我将其与1990年开始投资RM100于KLCI所取得的收益进行了比较。在20年的时间里,公积金供款人取得的收益比在KLCI投资者来得多,如在文章开始时的KLCI与公积金图表所示。这是因为公积金不存在下滑的情况。

鉴于公积金在长期基础上的回报率超过了KLCI,因此没有逻辑可言,无法进一步分析。然而,我用了不同的金额和不同的支付时间进行了几次模拟,发现这是正确的。为了达到一致的方法,我按照KLCI的分析,计算公积金在各种滚动年的回报。 然后,我绘制回报率,并获得如下图所示的最佳拟合线,以用于模拟。

我还从反向角度研究了公积金的情况。如果你可以从公积金中一次性提取特定的金额来偿还部分房屋贷款,你应该这样做吗?

从逻辑上讲,你不应该这样做,因为当你提取时,你正在减少公积金的潜在收益。同时,由于房屋贷款的利息较低,因此能从贷款中节省的潜在收益也较小。

6. 局限性

上述结论当然取决于股票市场(或公积金)的回报和房屋贷款利率的差异。只要贷款利率低于投资回报,它就有效。这也取决于你在完全付清贷款后的行动。在我的分析中,假设你将把额外的钱(因为不再需要支付房屋贷款)投资于股市。

从技术上说,如果你选择不偿还额外贷款,它所投资的资产类别与你将投资的资产类别相同。如果方案A和方案B中的投资工具不同,不仅收益不同,而且风险状况也会不同。最后,我想指出的是,我的分析主要是一种数字分析。在现实中,你必须考虑其他定性问题,如流动性、提前赎回的惩罚,或房屋贷款保险的好处等。

7. 为什么你不应该提前还清房屋贷款?

在研究了历史证据(KLCI的实际表现,房价的实际变化和房屋贷款的历年利率)以及使用你的额外资金的几种情况(一次性付款与年度付款、何时开始付款、付款金额)后,结论是在马来西亚最好无需多缴付房屋贷款。相反,可以投资股市或增加对公积金的供款。而这个结论是正确的,无论你拥有什么类型的房子或其位置,或你如何使用你的额外资金来偿还贷款。

此文章原文发表于投资还是偿还房屋贷款?- 并由i4value.asia所发布,作者为Dato Eu Hong Chew.